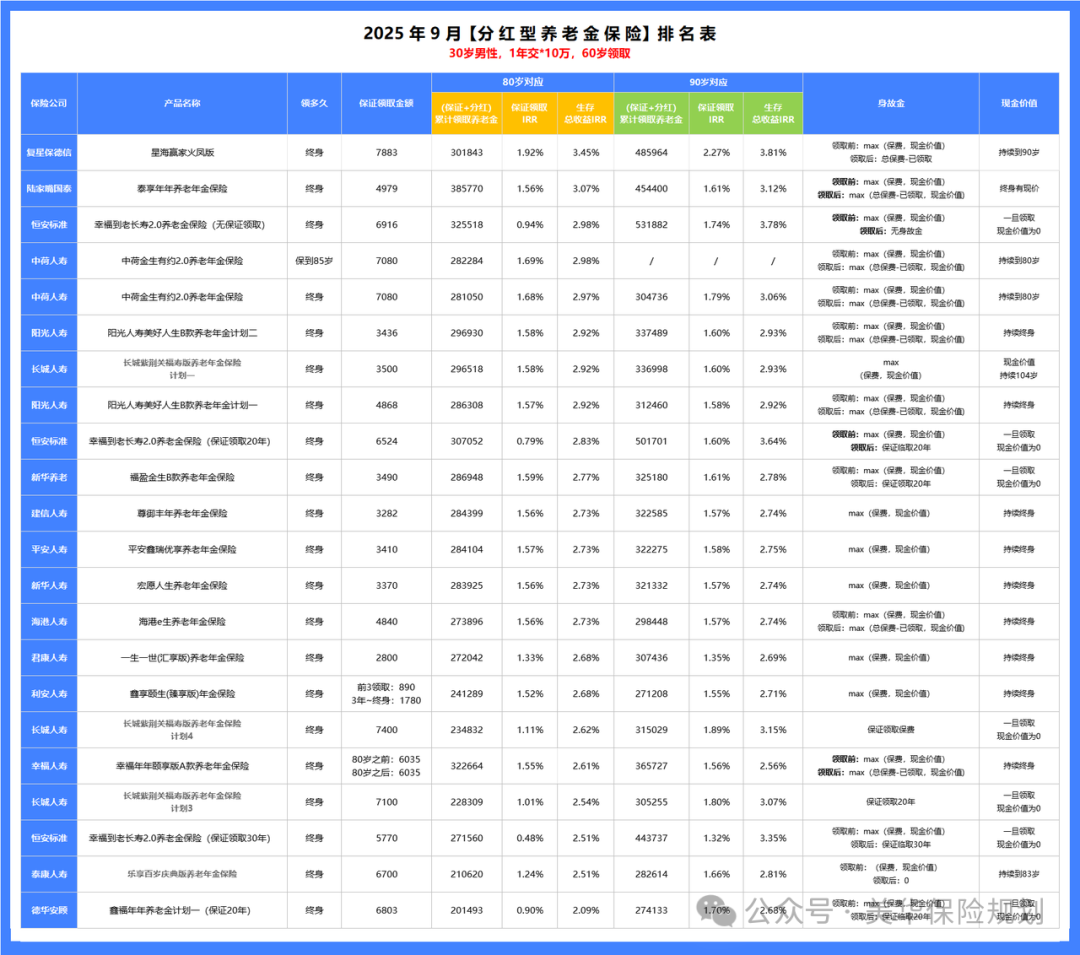

养老年金越来越受到大家的欢迎,也不难发现,大家在养老问题上也越来越焦虑。 毕竟出生率和养老政策都在变化,所以之前2.5%的养老年金下降之前,大家都在疯抢! 而目前我们进入了2.0%时期的养老年金,再看养老金居然变成了分红型养老年金的天下,本来以为分红型的养老金肯定比不上之前的固收,但是测评后才知道怪不得市场目前比较推荐分红型养老年金,不仅有1.75%的保

养老年金越来越受到大家的欢迎,也不难发现,大家在养老问题上也越来越焦虑。

毕竟出生率和养老政策都在变化,所以之前2.5%的养老年金下降之前,大家都在疯抢!

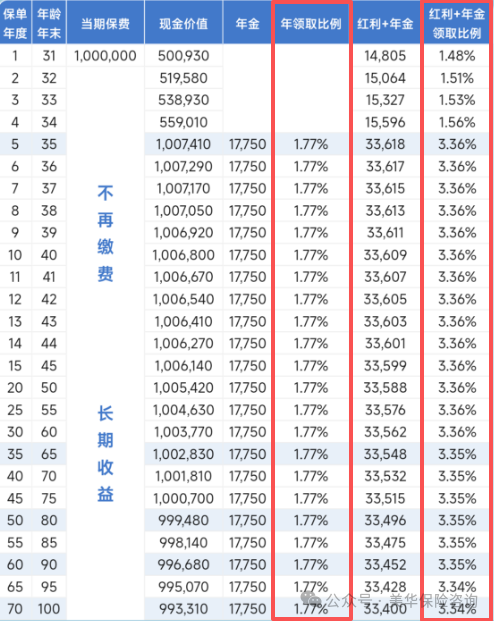

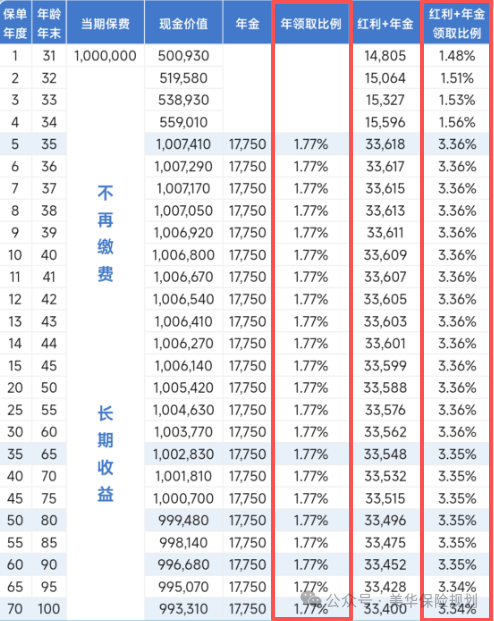

而目前我们进入了2.0%时期的养老年金,再看养老金居然变成了分红型养老年金的天下,本来以为分红型的养老金肯定比不上之前的固收,但是测评后才知道怪不得市场目前比较推荐分红型养老年金,不仅有1.75%的保底,而且还能突破3%?

咱们进入今天的快问快答吧,即使你什么都不懂,也能让纯小白了解清楚分红型养老年金是什么?

分红型养老年金的设计比固定年金稍微复杂一些,它的收益由保底+分红组成。

同样保底收益,会白纸黑字写在合同中,投保时就能看见。

但是分红型养老年金的分红部分是不确定的,有可能多,有可能少,还是要看保险公司的实力,有的保险公司投资能力强,自然就赚的多,分给我们的就多,反之,则少。

(保险公司赚了钱就分,赚得多分得多,不赚可能不分)。

普通的只能领固定钱(比如每月2000元,领一辈子都是2000),分红型的能“多赚一笔浮动钱”,

领多少钱=保底年金+当年分红,举个小白能懂的例子:

-

保底部分:合同写死!每年领4979元(不管保险公司赚不赚钱,这部分都有)

-

分红部分:如果保险公司当年分红实现率100%(就是承诺的分红都兑现了),可能多领5000元;

3. 分红的钱是从哪来的?会不会是保险公司“画大饼”?

分红的钱主要来自保险公司的“投资收益”——比如把你交的保费拿去买国债、优质基建、低风险股票,赚了钱后,按比例分给买分红型养老年金的客户(监管要求至少分70%的可分配盈余)。

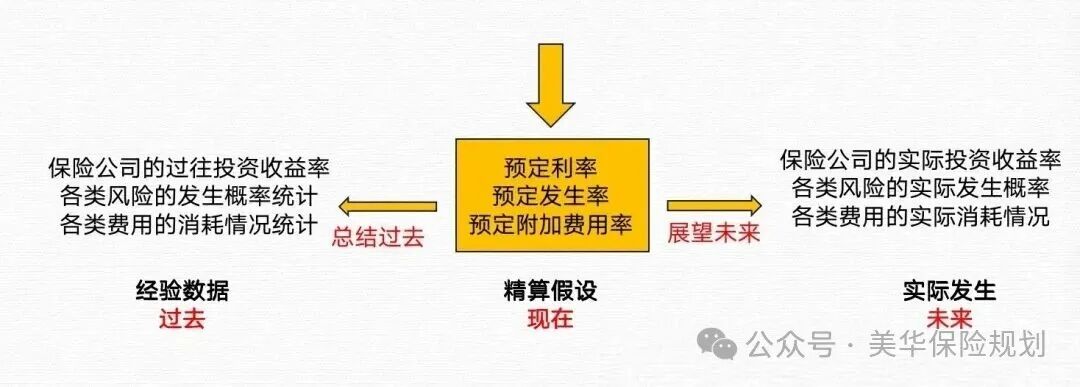

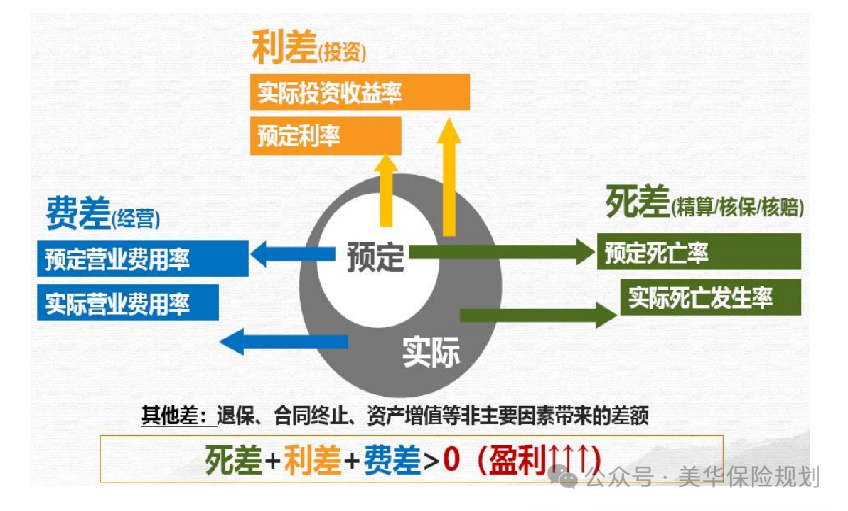

在产品的开发阶段,会采用一个精算假设,根据预定利率,预定发生率、预定附加费用率等要素,计算出该产品的保险费,如下图:

但是,实际发生的情况与精算假设不可能是完全一致的,这个时候也就产生了差值——利差、费差、死差,在实际经营中,还可能遇到退保差、其它差等等,这部分差值,就构成了保单的红利来源。

所以,分红保单中的分红,就是由保险公司通过“三差”所获取的“可分配盈余”;他们分别是死差、费差与利差。

假设预定死亡率是万分之三,而实际死亡率是万分之二,也就是死亡人数是两个,只需要赔付2万元,赔付金额比预期少了1万元。这1万元,就是死差带来的收益。

如果实际死亡率是万分之四,也就是死了4个人,需要赔付4万元,比预期多赔付1万元。这1万元,就是死差带来的亏损。

假设预定利率是3%,若实际投资收益是4%,那多出来的1%收益,就是利差带来的收益;

假设预定费用率为20%,若实际费用成本只有10%,那么省下来的10%的保费就是费差带来的收益;

相反若实际费用成本达到了25%,就会造成5%的亏损。

成本一般包括销售佣金、场地费、人工费、广告费等等。

其中利差才是红利的最主要来源,若死差+费差+利差是>0的,就说明是盈利的;

① 每年的“分红实现率”(实际分的钱/当初演示的钱)必须在官网公示,银保监会盯着;

② 就算当年没分红,保底年金也一分不少,不会让你“白交钱”。

分红会直接加到“基本保额”上,比如初始保额10万,分红5000元,保额就变10.5万,下次领钱按10.5万算,越领越多(像工资涨了);

选择“能交清增额”的(就是用分红再买一份小保额),比如分红5000元,用这钱买保额,总保额增加,年金也跟着涨;

5. 要是没领几年就去世了,交的钱和分红会浪费吗?

不会浪费!

-

还没开始领钱就去世:一般赔“已交保费和现金价值的最大值”,之前没领的分红不算(因为还没开始领年金,分红还没兑现);

-

如果没领够“保证领取年限”(比如保证领20年),会把剩下的“保底年金”一次性赔给家人(比如领了5年,还剩15年,就赔15年的保底钱)

同等保费,身故赔付越高越好,通常,保证领取20年>保证领保费>无保证领取

选分红型的公司,重点看3个“分红相关”指标,小白也能查:

看10年以上的分红实现率(比如某公司连续10年分红实现率100%+),别信只看1到2年的(新公司可能先“贴钱”冲数据,长期不一定行);

② 综合偿付能力充足率:至少150%以上(比如中英中意外,说明公司有钱抗风险,分红能力稳);

③ 风险评级:最好A级(银保监会评的,A级=经营稳、不容易出问题),B级也及格,C/D级别碰。

就算公司倒闭,银保监会会让其他公司接盘,你的保底年金和已确定的分红不会不分!

越早买分红型越好,30-50岁是黄金期!

年交5万,交10年,60岁领,保险公司有25年时间用你的保费投资,赚的钱更多,分红可能更高,总领取金额可能是已交保费的3-4倍;

同样年交5万,交10年,65岁领,保险公司只有10年投资时间,赚的钱少,每年领的“保底+分红”可能比35岁买少30%(比如35岁买每年领4.8万,55岁买可能只领3.3万)。

大部分分红型养老年金不支持“加钱”

(除非产品有“追加保费”功能,很少见),但可以“减钱”,不过要注意:

-

减钱只能通过“减保”(领一部分现金价值),比如你交了50万,现金价值有40万,最多能减保领20万,但减保后,后续的“保底年金”和“分红”会按比例减少(比如原来每年领4.8万,减保后可能只领2.4万);

不建议轻易减保,因为会影响养老现金流,急用钱的话,不如选“保单贷款”(能贷现金价值的80%,比如现金价值40万,能贷32万,还了之后不影响年金和分红)。

不能!社保养老金是“基础”,分红型是“补充”,两者要搭配:

-

社保养老金:每月领几千(比如3000元),能保证基本生活,但可能不够花(比如看病、旅游);

-

分红型养老年金:每月多领1-2万(看你买多少),加上社保,能提高养老质量(比如能请护工、每年旅游);

就像吃饭,社保是“主食”,能吃饱;分红型是“菜”,能吃好。

10. 月薪5000,能买分红型养老年金吗?买多少合适?

能买!不用买太贵,关键是“贴合预算”:

-

比如选“年交5000元,交20年”,60岁开始领:

保底每年可能领1.2万,加上分红,每年能领1.4-1.6万,每月多1200-1300元,刚好补贴社保不够的部分(比如买菜、买药);

别跟风买“年交几万”的,不然压力大,中途断交可能亏本金。

微信客服

微信客服