2025年:分红险增额寿99%的都不值得买!

2025年,理财市场早已经颠覆大众的认知了,你以为的安全稳定的理财都不存不住钱了……

银行三年期定期存款利率跌破1.5%,大额存单普遍进入“1字头”,而余额宝、微信零钱通等货币基金收益率也长期徘徊在1.5%-2%之间。

与此同时,国债虽受追捧,但发行节奏有限,抢购难度堪比春运购票。

低利率时代已不是预言,而是现实。

面对这样的环境,越来越多的家庭开始思考一个问题:

“有没有一种存钱方式,既能守住本金安全,又能穿越经济周期,在未来十年、二十年甚至三十年里,持续为我们创造稳健回报?”

答案是肯定的——那就是近年来备受高净值人群和中产家庭青睐的分红型增额终身寿险。

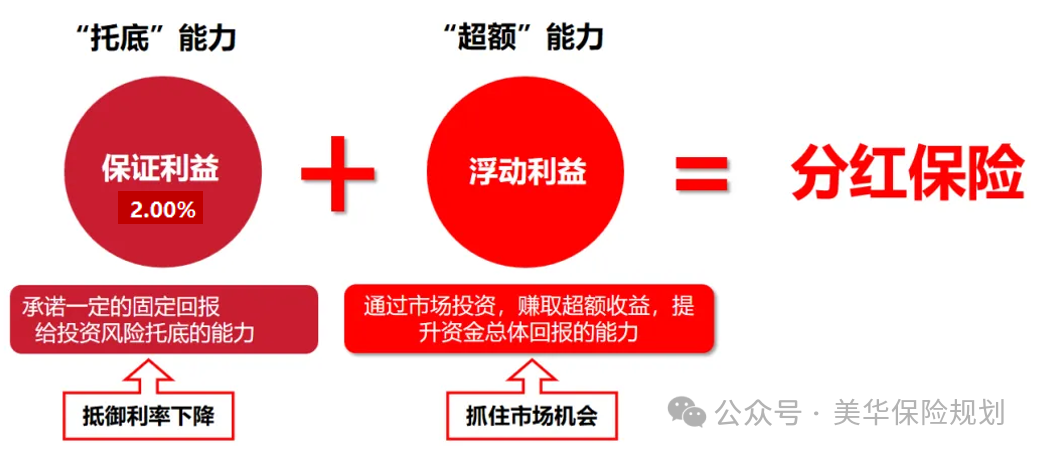

这种产品从23年后开始风靡市场,它不像股票那样波动剧烈,也不像P2P那样风险难控,而是一种将保底收益+浮动分红相结合的长期储蓄型保险,兼具安全性、增长性和一定灵活性,特别适合用于:

子女教育金规划

婚嫁资金储备

养老金提前布局

家庭财富传承

更重要的是,这类产品一旦投保,其现金价值就按复利逐年递增,写入合同的部分(如基本保额1.75%复利增长)不受市场波动影响;

而分红部分,则有机会分享保险公司优质投资带来的超额收益。

听起来很美好,对吗?

但残酷的事实是:市面上95%的分红险,并不值得买!

很多人第一次接触分红险,都是被业务员口中那句“长期复利接近4%”打动的。

然而,当他们真正拿到保单几年后才发现——

“说好每年分红几万块,结果到账只有几百?”“交了三五年,连通货膨胀都没跑赢!”

“退保损失惨重,不退又感觉钱被锁死……”

这不是个例,而是大量消费者踩坑的真实写照。

你看到的“预期收益”,并不等于你能拿到手的“实际收益”。

分红险的总收益由两部分组成:

保底收益:白纸黑字写进合同,确定能拿;

而很多产品的问题恰恰出现在第二部分——

演示收益高达4.25%,但近3年平均分红实现率不足50%;

投资能力孱弱,公司自身都亏钱,哪来的利润分给你?

股东频繁变更、偿付能力紧张,未来的持续分红能力存疑。

不过从自2023年起,银保监会发布“分红险限高令”,明确要求各公司合理设定分红演示水平,防止误导销售。

这也意味着,过去那种“闭眼吹高收益”的时代已经结束!现在辨别一款分红增额寿已经没有过去那么信息不透明化了……

今天我为大家讲讲分红险的这几大真相!

很多产品宣传“预期收益4.25%”,但其实实际分红可能连2%都不到。

我们可以以一款产品为案例看一下真实的收益。

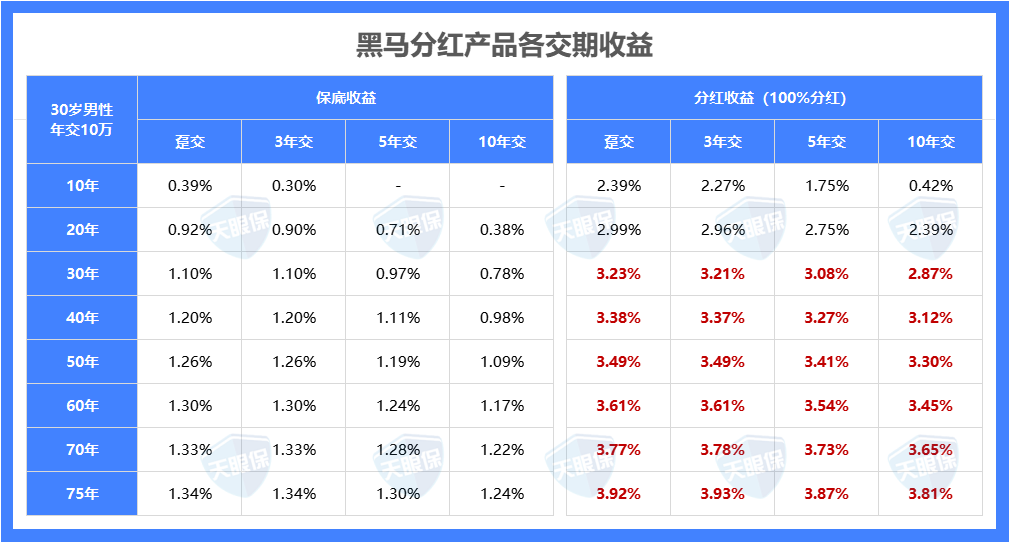

大家可以看看这个产品,保证收益即使到几十年之后,也没有达到所谓的宣传收益,而加上100%的分红实现率的话确实可以达到,但是这个前提情况是100%哦。

而能够每年都符合的保司除了自身的强硬实力还有投资能力,有足够的能力才能够做到行业的顶尖分红!这是目前大多数的公司做不到的!

而且还有标红的一列其实是利率也是一种利率,看着很高,其实是单利,所以啊,买分红的产品其实选公司比选产品中要多了!

影响分红险收益的三个因素:预定利率(即保底利率)、演示利率和分红实现率。

我们在买保险的时候常常会出现这样的宣传:

"某大公司产品分红实现率 114%,远超行业平均 47%,说明大公司投资能力就是强!"

“光大某明分红实现率居然只有19%”

然后就开始嘲笑这家公司产品不好,但事实真的是这样吗?

我们具体来看这2款产品的实际收益率是多少?也就是我们能拿到手的收益是多少?

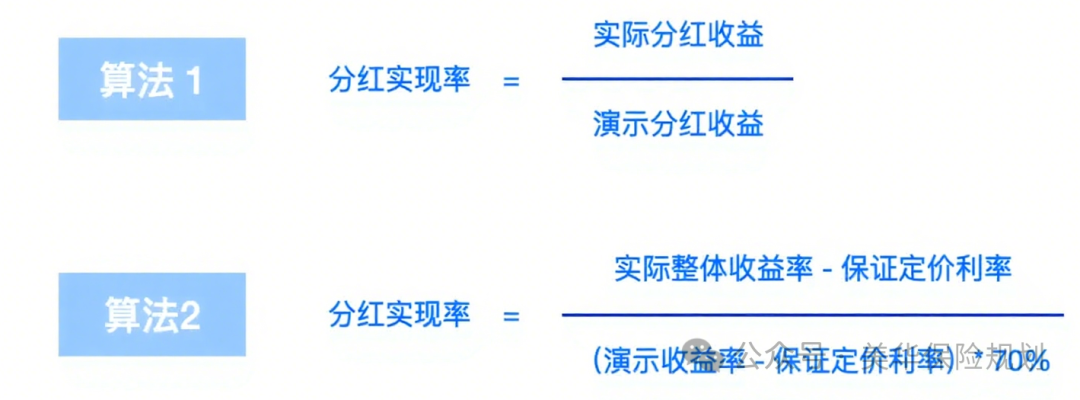

通过分红实现率的公式,我们倒推出;

实际收益率 =(演示利率 - 预定利率)× 70% × 分红实现率 + 固定收益率

A产品:分红实现率114%,保底2.0%,定价利率为1.5%

B产品:分红实现率19%,但是人家其实是保底3% 定价利率为1.5%;

实际收益率 =(演示利率 - 预定利率)× 70% × 分红实现率 + 固定收益率

因为去年的他们的实际收益都是3.2%,所以两款收益率自然是:

A收益率=114%/(1.5X0.7)+2.0=3.2%

B收益率:19%/(1.5*0.7)+3.0=3.2%

我们可以明显看到,同样都3.2%的收益,但是因为保底不同,所以才展示出分红实现率的高低!

其实我不知道大家有没有想过,分红实现率其实只是一个比例值,有时候也代表不了什么,得看真实收益!

但是人家A公司业务员可以说你看我们公司的实现率是超过100%的,而他家这么低,你能买吗?更何况一家公司分红险就已经有十几款, 定价利率不同的,实际收益也不一样;

所以业务员宣传分红实现率纯粹是知其一而不知其二;如果你有买过的分红或者正在看的产品可以发给我让我帮您测算实际收益!

四大铁律:教你识别真假“高收益”分红险

不要轻信业务员口头承诺的“每年分多少”,真正的优质分红险必须经得起以下四条铁律检验:

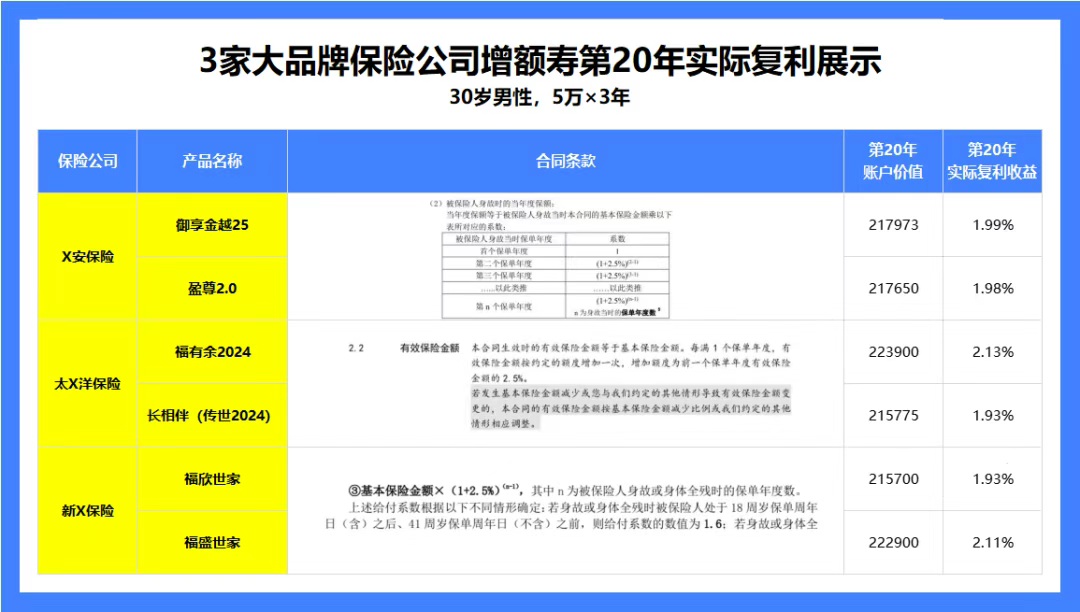

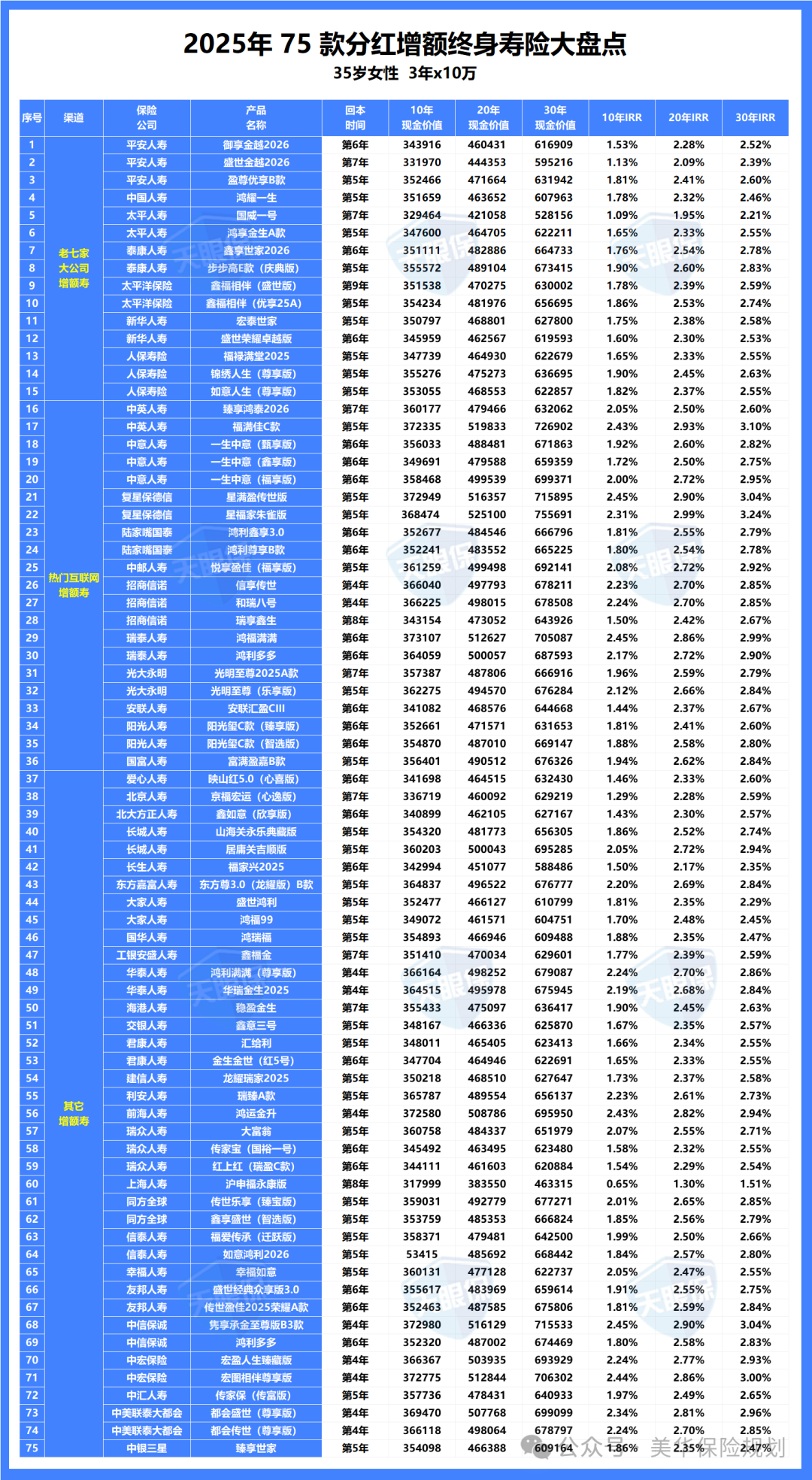

差的产品20年IRR仅2.1%-2.2%,好的可达2.9%以上。

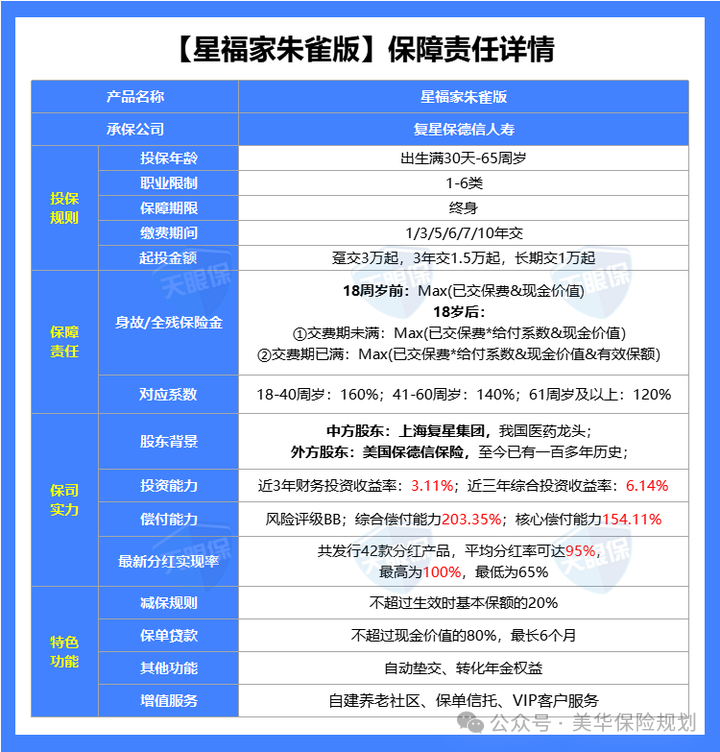

可以看到很优秀的就是复星保德信的星福家朱雀版,可以达到2.99%,这真的是很优秀了。

看似微小差距,长期累积可能相差十几万元。

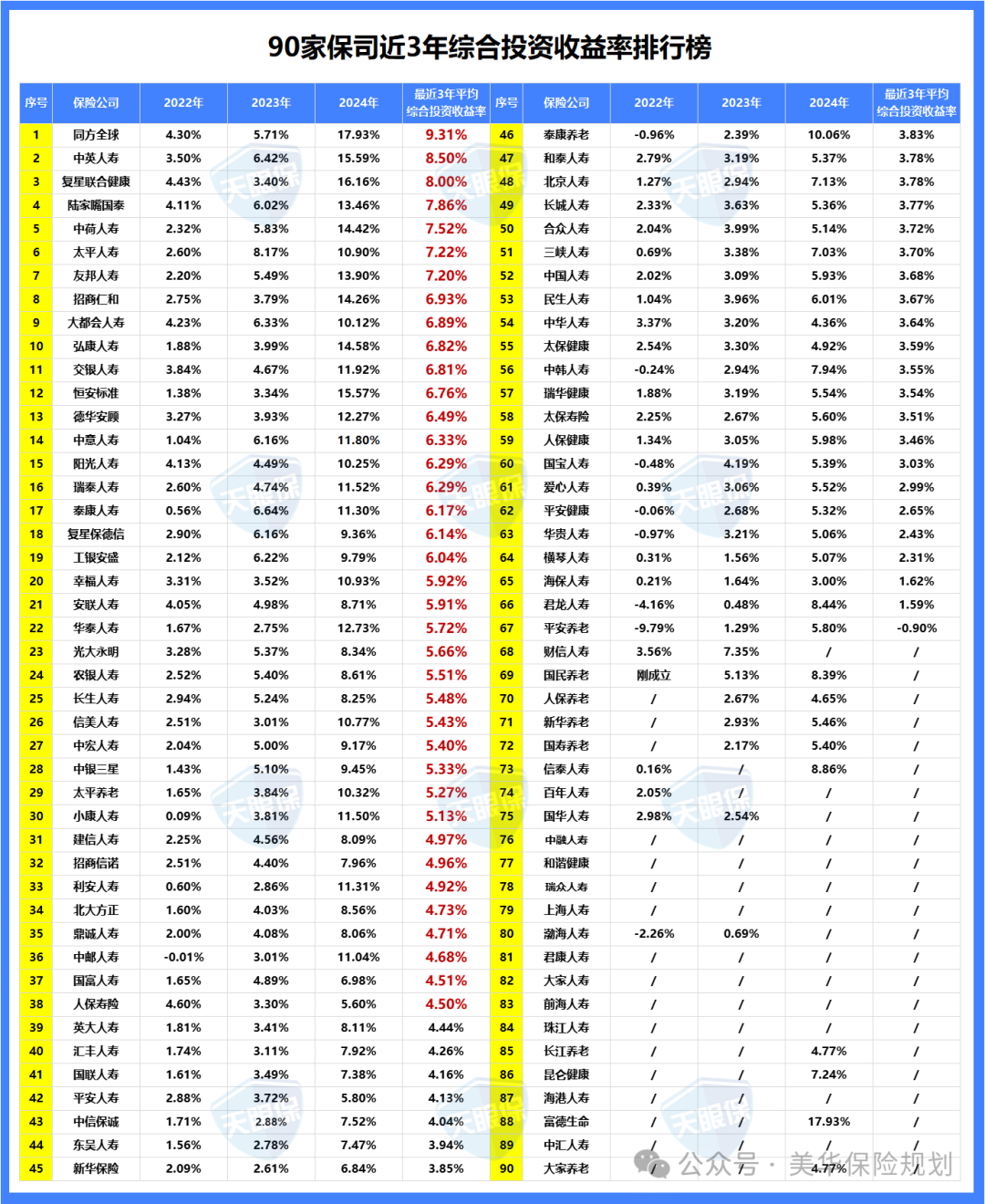

分红来源于保险公司的投资收益。若其自身赚钱能力弱,无法支撑高分红。

行业数据显示,仅少数公司能达到5%以上:

比如同方全球、中英人寿、 复星联合健康、陆家嘴国泰

✅ 建议优先选择近三年财务投资收益率>5%的公司。

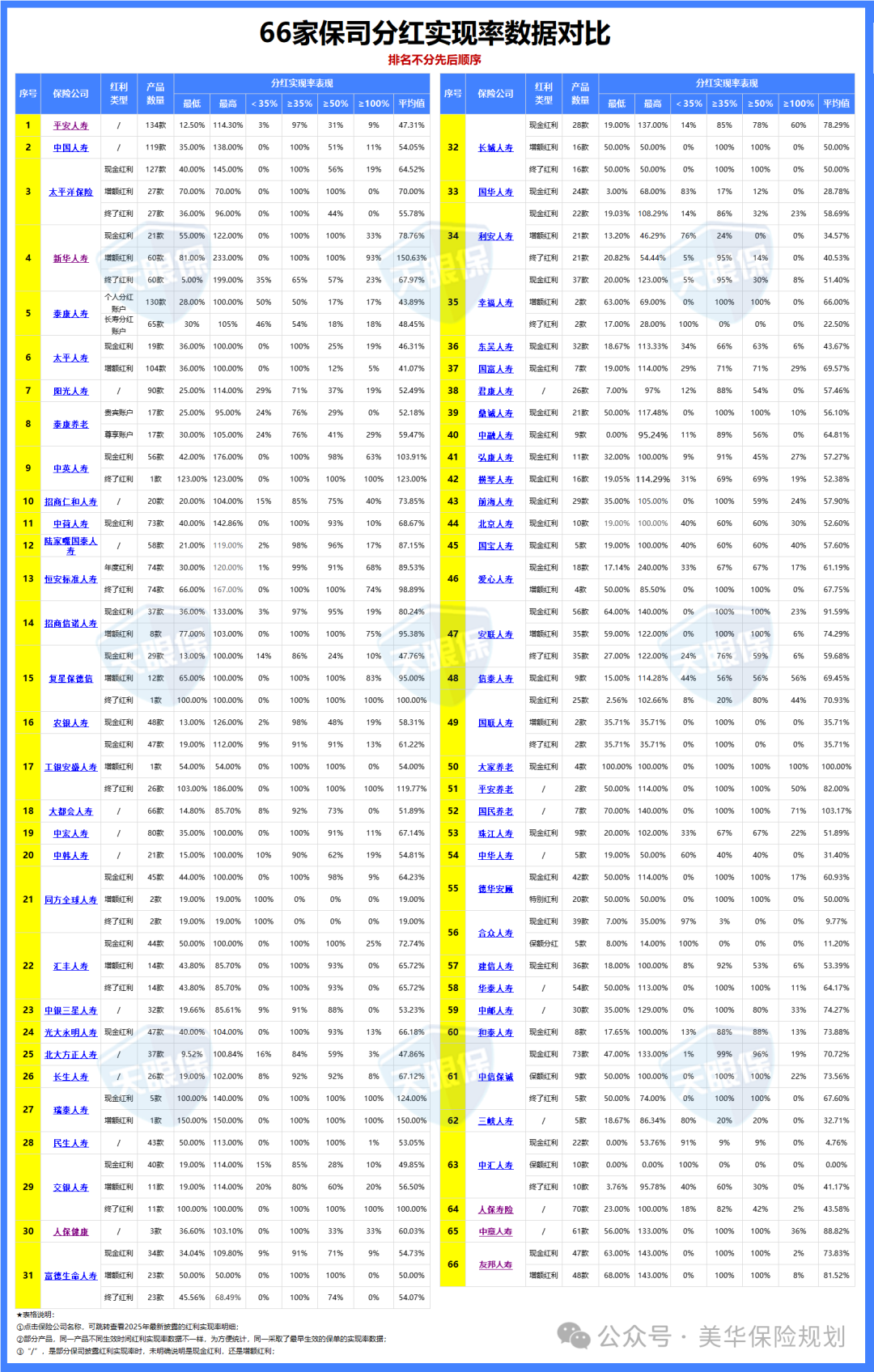

“分红实现率”= 实际分红 / 演示分红

监管“限高令”后,许多公司分红缩水至40%-50%,但仍有公司保持高位:

中英人寿:103%

中意人寿:89%

新华人寿:78%-150%(按类型区分)

✅ 建议重点关注近三年平均实现率>80%的公司。

国有控股或央企参股(如中国人寿、中邮人寿)

中外合资强强联合(如中英、中意、恒安标准)

查看三大指标:

综合偿付能力充足率 ≥ 100%

核心偿付能力充足率 ≥ 50%

风险综合评级 ≥ B级

✅ 中意人寿、中英人寿、恒安标准等人均达AAA级,属于最高等级。

最后发现只有3款是最合适的:

中英人寿·福满佳C款 —— 收益与实力双巅峰

中意人寿·一生中意福享版 —— 央企护航,稳健如山

复星保德信·星福家朱雀版 —— 市场唯一“双高”设计

接下来,我们将逐一为你深度解析这三款产品的硬核优势,让你看清:

什么才是真正经得起时间考验的长期主义理财工具。

这款产品的优势如下:

这款产品堪称“六边形战士”。以35岁女性年交10万、3年缴费为例,第20年现金价值达519,833元,IRR达2.93%,稳居市场前列。

① 收益表现优秀:以30岁女性,年交10万交5年,在平均分红实现率下;60岁时的现金价值就已经为118万,IRR高达3.124%;遥遥领先其它产品。

② 保司实力强,对于分红险来说保险公司可以说是非常重要的,而这家保司中外合资,双方股东背景也都是非常顶尖的龙头企业,在投资收益及偿付能力方面的表现也是很优秀的,属于产品+保司的双重利好。

③ 分红实现率高:2024年,突破限高的5家保险公司之一;2025年,现金红利56款,红利实现率平均值 103.91%;终了红利1款,红利实现率123%;

虽然今年的分红险的政策变宽松了,但其平均值都能达到100%以上,可见实力是非常优秀的。

总之,中英人寿福满佳系列一向都是拔尖产品,大家可以当作重点选择对象。

这款产品的优势如下:

① 高保底,高演示:现在市场上的产品主要有两类,一类是低保底高分红,比如保底1.5%,演示4.25%;一类是高保底低分红,比如保底1.75%,演示3.9%;

但星福家(朱雀版)这款产品真正做到了双高,保底是1.75%,演示收益是4.25%,是目前市场唯一一款高保底、高演示的分红产品。

② 收益天花板:

由于高保底高演示的产品设计,这款产品的收益也达到了顶峰;以30岁女性,一次性交10万为例,第30年的现金价值能达到26.5万,IRR3.3%。

③ 分红实现率高:这款产品的分红方式采用的是增额红利+终了红利,根据复星保德信最新公布的分红实现率来看,增额红利平均分红达到了95%,终了红利达到了100%,这样的成绩在整个市场上都是一骑绝尘的。

④ 能对接养老社区——星堡养老社区,如果单张保单总保费满30万,可享受高端旅居特权;满50万,可享长期居住优惠;

满100万,额外获得优先入住特权;

满150万,可享受养老社区的保证入住权;有养老需求的朋友,这项功能可是很强的竞争力。

总之,这款分红险在市场上的地位绝对是数一数二的,产品收益方面更是无与伦比;如果你就是冲着收益去,这款产品完全可以值得考虑。

相比别的产品中意人寿有一个非常厉害的优势,就是有自己的资管公司:

资管公司说白了就是专门帮助保险公司做投资决策的独立部门,我们可以放眼海外,只要是上百年的投资公司都是有自己的资管部门;

而国内上百家人寿类型保险公司,自有资管公司的只有16家,中意就是其中之一。

拥有自有资管公司,意味着投资与管理更加专业,资金的使用效率和投资回报更高,对消费者来说也非常有利!

除此之外,这款产品还有以下优势:

①股东背景超牛,中意人寿于2002年创立,注册资本为37亿元,总资产超过1700亿元,分支机构遍布全国15个省份。

中方股东:中国石油集团资本有限责任公司,为世界上最大的石油公司之一;

外资股东:意大利忠利集团,成立于1831年,迄今已有170多年的保险经营经验;

两大股东各持股50%,都是妥妥的大公司;

②分红实现率很高:

去年监管限高,中意人寿仍强势突破限高,平均值达到了83%;今年分红水平继续稳中有进,平均值达到了89%;

能和中意人寿的分红匹敌的,真的没两个。

③可以附加万能账户:可搭配鑫意锁万能账户,保底利率1.0%,现行利率3.0%;不仅能锁定长期利率,实现利益稳定、安全的增长。还可让资金前期实现高利率,灵活增减资金功能。

④增值服务丰富:投保后,按照不同保费等级,可享受星级增值服务,包含(健康咨询、预约挂号、国内二诊、就诊绿通等),悦养老居家康养服务(康养评估、照护援助等)。

这些增值服务还是十分实用的,尤其是健康关爱部分中的就诊绿通、院后招护、质子重离子治疗预约等,服务对象范围放宽至投保人直系亲属,一人投保全家受益。

写在最后

分红险的本质,是一场与时间共舞的长期投资。它不是短期投机工具,而是用于教育金、婚嫁金、养老金储备的理想载体。

买对了:穿越经济周期,实现3%以上的长期复利,跑赢通胀;

买错了:收益不如定期存款,退保损失惨重,进退两难。

因此,请务必擦亮双眼,不要迷信品牌光环,也不要轻信口头承诺。用数据说话,用事实验证,才能选出真正值得托付的好产品。

一、市面上99%的增额寿都不值得买

1、只讲演示收益,不谈实现概率

2、分红实现率高产品收益不一定好!

二、我们如何选出“天花板级”产品?

铁律一:20年IRR低于2.5%的直接淘汰

铁律二:保险公司近3年平均财务投资收益率<5.0%的慎选

铁律三:分红实现率不连续公布的不考虑

铁律四:股东背景弱、经营不稳的坚决避开

优先选择两类公司:

三、分红增额寿我只推荐这3款

(1)收益天花板——中英人寿福满佳C款

WINTER IS COMING

(2)高保底,高演示 ——复星保德信星福家朱雀版

WINTER IS COMING

(3)保司投资稳健+分红实现率高-中意人寿一生中意(福享版)

✅ 写在最后:分红险买对是利器,买错是雷

如果您对本站有任何建议,欢迎您提出来!本站部分信息来源于网络,如果侵犯了您权益,请联系我们删除!

微信客服

微信客服